En México, existen una serie de obligaciones fiscales o responsabilidades que todos los contribuyentes deben cumplir frente al Servicio de Administración Tributaria (SAT).

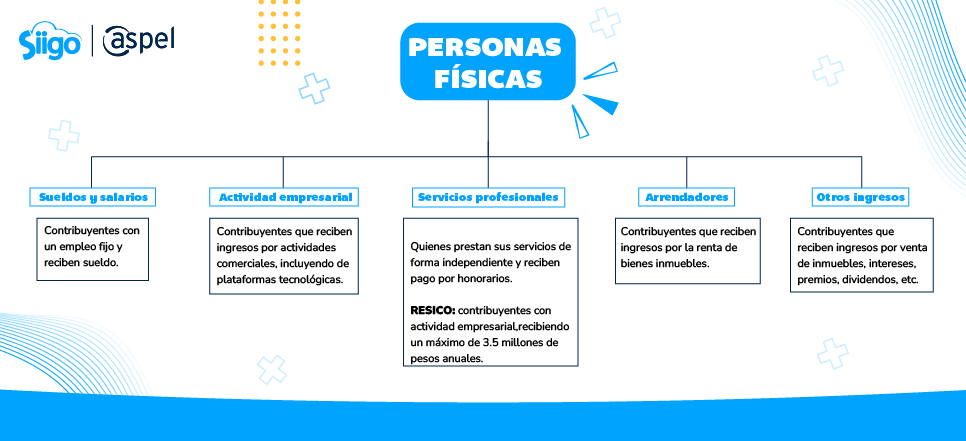

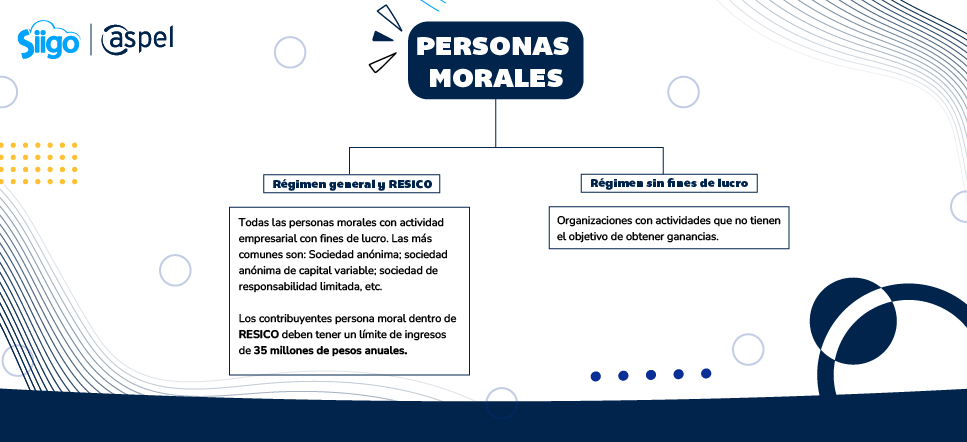

Ahora bien, cabe aclarar que dentro de nuestra legislación, existen 2 esquemas fiscales bajo los cuales se puede tributar y dar de alta en el SAT: Persona moral y Persona física.

Desde el punto de vista jurídico, la persona física es todo ser humano con la capacidad de contraer obligaciones, así como para ejercer sus derechos. Mientras que la persona moral es una organización, de una o varias personas físicas, que se unen para un fin lícito, conocido también como objeto social. Y, así como las personas físicas, las morales también gozan de derechos y se ven sujetos a una serie de obligaciones.

En otras palabras y de forma general, la persona física se trata del individuo mexicano y las personas morales son las empresas.

Una de las principales obligaciones de las personas físicas y morales es el pago de impuestos al fisco federal. El Estado necesita ingresos para satisfacer las necesidades de la sociedad, por lo tanto, el artículo 31 de la Constitución Política de los Estados Unidos Mexicanos, establece como obligación de los mexicanos contribuir a los gastos públicos por medio del pago de impuestos.

De forma general, los ingresos del Estado se obtienen de dos fuentes:

- Ingresos Tributarios: son aquellos que el Estado obtiene de los miembros de la sociedad. A través de impuestos, derechos, aportaciones a la seguridad social, contribuciones de mejoras y aprovechamiento, etc.

- Ingresos no tributarios: el Estado los obtiene por sí mismo, con actividades provenientes del aprovechamiento y explotación de sus bienes y recursos originarios, como el petróleo, bosques, mar, etc.; o, por medio de préstamos o financiamientos internacionales.

¿Qué es un régimen fiscal y cuáles son las obligaciones que se derivan de éste?

Ya que conocemos mejor una parte de las obligaciones de las personas físicas y morales, vale la pena entender los regímenes fiscales y las responsabilidades sujetas a ellos. Tanto las personas morales, como las físicas, al momento de pagar impuestos, lo hacen atendiendo a distintos regímenes fiscales que existen dentro de la legislación.

El régimen fiscal depende del tipo de ingreso que la persona física o moral tiene. Sin embargo, existen posibilidades para optar por el régimen que mejor te convenga. A continuación, te enlistamos algunos de los regímenes fiscales aplicables a personas físicas y personas morales.

Para cada uno de estos regímenes, conlleva una serie de obligaciones fiscales, como veremos más adelante. Cabe mencionar que darse de alta en el Registro Federal de Contribuyentes (RFC) es una de las obligaciones de todos los contribuyentes, independiente de su régimen.

Obligaciones fiscales de las personas morales

Si formas parte del esquema de persona moral, es sumamente importante conocer el régimen en el que estás inscrito para identificar las obligaciones particulares o específicas a las que estás sujeto.

Régimen general

Si eres una persona moral, probablemente te encuentres dentro de este régimen. Todas las empresas y sociedades que realicen actividades lucrativas forman parte del régimen general, por ejemplo:

- Sociedades mercantiles.

- Asociaciones civiles.

- Instituciones de crédito, seguro y finanzas.

- Almacenes generales de depósito.

- Sociedad cooperativa de producción.

- Organismos descentralizados que comercialicen bienes o servicios.

- Entre otras.

Ahora bien, el SAT establece las siguientes obligaciones para el esquema de persona moral dentro del régimen general:

1. Obtener certificado de firma electrónica o e-firma.

2. Emitir CFDI por ingresos percibidos, así como actos o actividades llevadas a cabo.

3. Emitir complementos de pago, así como recabar los complementos emitidos por los proveedores por pagos enviados o recibidos.

4. Enviar la contabilidad electrónica de forma mensual.

5. Presentar pagos provisionales de ISR y mensuales de IVA.

6. Presentar Declaración Anual de Impuesto sobre la Renta.

7. Calcular el PTU.

8. Presentar la DIOT, para efectos del IVA.

9. Realizar retenciones al ISR, cuando paguen salarios a trabajadores o hagan pagos a personas físicas por prestación de servicios profesionales.

10. Presentar al SAT aviso de préstamos, aportaciones para futuros aumentos de capital que se reciban en efectivo, en moneda nacional o extranjera, que sean mayores a $600,000 pesos dentro de los 15 días posteriores a que se reciba la cantidad en el formato electrónico correspondiente.

11. Identificar a sus beneficiarios controladores y proporcionarlos al SAT cuando lo solicite.

Con fines no lucrativos

A diferencia de las sociedades o empresas que buscan generar dinero, la persona moral en el régimen con fines no lucrativos no busca obtener ganancias económicas. Algunos ejemplos son los sindicatos, cámaras de comercio, instituciones de asistencia o beneficencia, etc.

Deben cumplir con:

1. Expedir comprobantes fiscales (CFDI) por la recepción de ingresos.

2. Llevar la contabilidad electrónica.

3. Presentar declaraciones mensuales e informativas.

4. En caso de pagar salarios, retener el ISR y emitir las constancias de retención.

Obligaciones régimen fiscal personas físicas

Dentro de las personas físicas, existe una variedad más amplia de regímenes fiscales, cada una con sus responsabilidades particulares.

Con actividad empresarial

En este régimen se encuentran las personas físicas que tienen un negocio y, por ende, recibe sus ingresos de dicha actividad.

Sus obligaciones son:

1. Mantener actualizada su información ante el RFC en caso de:

- Cambio de domicilio.

- Aumento o disminución de obligaciones.

- Suspensión o reanudación de actividades.

2. Expedir Comprobantes Fiscales Digitales por Internet (CFDI).

3. Emitir complementos de pago, así como recabar los complementos emitidos por los proveedores por pagos enviados o recibidos.

4. Enviar contabilidad electrónica de forma mensual.

5. Presentar Declaraciones de Pagos Provisionales, Declaración Anual y Declaraciones Informativas.

6. Formular Estado de situación financiera y levantar el inventario de existencias al 31 de diciembre de cada año.

7. Realizar la retención del ISR cuando se paguen sueldos o salarios y, en su caso, entregar en efectivo las cantidades que resulten a su favor por concepto de subsidio para el empleo.

8. Calcular la Participación de los Trabajadores en las Utilidades de la empresa (PTU) en la Declaración Anual del Impuesto sobre la Renta.

Servicios profesionales (por honorarios)

Dentro de este régimen se encuentran los profesionistas que trabajan de manera independiente y reciben ingresos por honorarios. Y sus obligaciones constan de:

1. Emitir Comprobantes Fiscales Digitales por Internet y recibos de honorarios electrónicos.

2. Llevar la contabilidad electrónica.

3. Hacer la presentación de la Declaración Anual.

4. Presentar declaraciones informativas e Informativa Múltiple (DIM).

![[CTA][MX][CLUSTER][PROD][SIIGO NUBE AL DÍA OBLIGACIONES]](https://2353964.fs1.hubspotusercontent-na1.net/hubfs/2353964/hub_generated/resized/00633a06-05c7-4e00-afd2-350b99422b76.png)

Régimen de asalariados

Aquí se encuentran todas las personas que reciben ingresos por prestar sus servicios subordinados a un patrón. Es uno de los regímenes con menos responsabilidades.

1. Registrarse en el Registro Federal de Contribuyentes (RFC).

2. Mantener actualizada la información ante el Registro Federal de Contribuyentes en caso de:

- Cambio de domicilio.

- Aumento o disminución de obligaciones.

- Suspensión o reanudación de actividades.

Ahora bien, existen situaciones particulares en las cuales la persona física asalariada debe presentar su Declaración Anual. Comúnmente, el empleador es quien lo hace, pero el trabajador debe presentarla cuando:

- Obtuvo ingresos mayores a $400,000.00 en el año.

- Trabajó para dos o más patrones en el mismo año.

- Dejó de prestar servicios antes del 31 de diciembre del año que se trate.

- Preste servicios por salarios a personas que no efectúan retención, como embajadas u organismos internacionales.

- Se obtuvieron otros ingresos acumulables, además del salario, como honorarios, arrendamiento, actividades empresariales, entre otros.

- Se perciben ingresos por concepto de jubilación, pensión, liquidación o algún tipo de indemnización laboral.

Por otro lado, el trabajador puede escoger presentar su declaración anual para hacer uso de las deducciones personales, pero deberá solicitar al patrón por escrito, que no la presente por él.

Ante los siguientes supuestos, la persona física asalariada no tiene la obligación de presentar su declaración:

- Cuando se obtienen ingresos exclusivamente por salarios de un solo patrón (incluso si dichos ingresos rebasaron los $400,000.00) y no resulte impuesto a cargo en la declaración anual.

- Cuando se obtienen ingresos por salarios y por intereses nominales que no hayan excedido de $20,000.00 de Instituciones que componen el Sistema Financiero.

Arrendamiento de inmuebles

Como lo indica su nombre, son personas que reciben ingresos por poner en renta algún inmueble, sea departamento, local o vivienda.

Quienes estén en dentro de este régimen, debe cumplir con:

1. Mantener actualizada su información ante el RFC, en caso de:

- Cambio de domicilio.

- Aumento o disminución de obligaciones.

- Suspensión de actividades.

2. Llevar contabilidad electrónica, si se ejerció la opción de deducir gastos propios de la actividad.

3. Expedir CFDI por el importe de las rentas.

4. Solicitar comprobantes fiscales.

5. Presentar declaraciones:

- Provisionales de ISR y realizar el pago del impuesto de forma mensual o en su caso trimestral, si los ingresos mensuales, no superan los $26,411.52.

- Definitivas de IVA.

- Declaración Anual, durante el mes de abril de cada ejercicio.

6. Informativas:

- DIOT: Si los ingresos totales del ejercicio inmediato anterior, no excedieron de 4 millones de pesos, quedas relevado de presentar la información de operaciones con terceros (DIOT) y de enviar la contabilidad electrónica.

Otros ingresos

1. Inscribirse en el RFC.

2. Efectuar, si aplica, el pago definitivo o provisional a cuenta del ISR anual

3. Presentar Declaración Anual del ISR

4. Obtener comprobante fiscal que ampare los pagos y retenciones.

5. Como persona física podrá considerarse en la Declaración Anual del ISR las deducciones personales como gastos médicos, hospitalarios, dentales, intereses por créditos hipotecarios, servicios profesionales de psicología y nutrición, entre otros.

¿Cuáles son las personas físicas sin obligaciones fiscales?

Todos los contribuyentes en México se ven sujetos a obligaciones fiscales, aunque sean tan sencillas como inscribirse al Registro Federal de Contribuyentes. Sin embargo, aquellas personas que no realizan operaciones comerciales ni actividad económica, pueden gozar la libertad de no tener que cumplir con nada más.

En esta categoría se encuentran, por ejemplo, las personas físicas que no trabajan ni reciben ningún tipo de ingreso.

¿Cómo seguirle el paso a las modificaciones del SAT?

Todos los cambios que realice el SAT suelen ser publicadas en diversas fuentes que puedes revisar constantemente para estar al tanto de qué pasa.

Por ejemplo, la pestaña de «Prensa» de la página del gobierno mexicano, suele incluir temas de interés y relevantes sobre situaciones cambiantes del SAT. Así mismo, El Economista es un periódico digital que se encarga de difundir información y noticias de la autoridad fiscal.

Por otro lado, el Diario Oficial de la Federación (DOF) es el lugar donde se publican los cambios por hacerse, siendo este el principal canal de comunicación oficial, puesto que las modificaciones se hacen vigentes un día después de que el DOF publica.

Pero siempre es recomendable contar con la asesoría de un Contador Público para asegurar el cumplimiento total y oportuno de los requerimientos que pide la autoridad.

Incumplimiento de obligaciones fiscales para contribuyentes

Si por alguna razón incumpliste con tus obligaciones, es preferible que hagas las acciones necesarias para corregir la situación. Por ejemplo, si debías presentar una declaración pero fallaste en hacerlo, o lo hiciste con errores u omisiones, presenta la declaración omitida o la complementaria correspondiente.

Al hacer la corrección voluntaria, la autoridad no te impondrá sanciones o multas; diferente a que lo realices porque lo solicitaron.

Por otro lado, si omitiste realizar los pagos mensuales de impuestos, deberás pagar recargos y actualizaciones, independientemente de si lo hiciste de forma voluntaria.

Lo mejor es estar al tanto de cuáles son las responsabilidades que te corresponden y asegurarte de cumplirlas en los tiempos que establece la ley. Ya sea que inicies operaciones como persona física o persona moral, es importante contar con la asesoría de un Contador Público para determinar el régimen fiscal aplicable al perfil de tus ingresos y las actividades que llevarás a cabo, con el fin de evitar multas o problemas con el SAT.

![[CTA][MX][CLUSTER][CONT][COMPLEMENTO CARTA PORTE]](https://2353964.fs1.hubspotusercontent-na1.net/hubfs/2353964/hub_generated/resized/550d16b3-2020-4ac7-9537-32b72d1cb3a2.png)

Cumple oportunamente con Siigo Aspel

En Siigo Aspel te queremos ver triunfar, por eso tenemos las mejores herramientas contables y administrativas que siguen las actualizaciones del SAT, para que cumplas con todas tus obligaciones fiscales correctamente y de forma oportuna.

Mantente al día con tus responsabilidades ante la autoridad fiscal con los mejores softwares, desde contabilidad integral hasta soluciones en la Nube que te asegurarán el correcto manejo de tu empresa y actividades económicas.

¿Te interesa? Regístrate a una prueba gratuita de 30 días de cualquiera de nuestros sistemas y conoce todos los beneficios que obtendrás, incluyendo el correcto cumplimiento de tus obligaciones fiscales.